ROMA – Si è riunito oggi a Roma, presieduto da Marco De Benedetti, il Consiglio di Amministrazione di Gedi Gruppo Editoriale spa. In relazione alle valutazioni espresse dall’ing. Carlo De Benedetti nella sua intervista al Corriere della Sera circa l’andamento del Gruppo, il Consiglio di Amministrazione desidera precisare che, “pur riconoscendo le difficoltà con le quali si confronta, derivanti dalla perdurante sofferenza del settore della carta stampata che incide sui risultati di tutti gli editori, il Gruppo Gedi mantiene una solida leadership nella stampa quotidiana, nel digitale e nelle radio, e adotta misure idonee ad affrontare il futuro, l’investimento e lo sviluppo e creare valore sostenibile, con consapevolezza della rilevanza e delicatezza del mestiere e della funzione che svolge nel paese, senso di responsabilità, rispetto e sostegno per il lavoro svolto dal management, dai direttori delle testate e da tutte le donne e gli uomini che in esso orgogliosamente operano”.

Successivamente il Consiglio ha approvato i risultati consolidati al 30 settembre 2019 presentati dall’amministratore delegato Laura Cioli. Nei primi otto mesi del 2019 gli investimenti pubblicitari sono risultati in decremento del 5,9% rispetto al corrispondente periodo dell’esercizio precedente (dati Nielsen Media Research).

Tra i principali mezzi solo radio ed internet (esclusi Search e Social) hanno mostrato un andamento positivo con una crescita rispettivamente del 2,5% e del 2,2%. La raccolta della televisione è risultata in flessione del 6,4%, mentre la stampa è stato il mezzo più penalizzato registrando nuovamente un calo del 12,5% con i quotidiani al -10,6% (-12,7% la raccolta nazionale e -7,7% quella locale) ed i periodici al -15,5%.

I RISULTATI ECONOMICO-FINANZIARI GEDI AL 30 SETTEMBRE 2019

Quanto alla diffusione dei quotidiani, secondo i dati Ads (Accertamento Diffusione Stampa), nei primi otto mesi del 2019 è stata registrata una flessione delle vendite in edicola ed in abbonamento dell’8,2% (-6,7% i quotidiani nazionali e -9,0% i quotidiani locali). Includendo anche le copie digitali, la diffusione complessiva dei quotidiani si attesta al -7,3%.

I ricavi consolidati, pari a 441,5 milioni di euro, hanno registrato una flessione del 6,0% rispetto ai primi nove mesi del 2018. I ricavi derivanti dalle attività digitali rappresentano complessivamente il 12,0% del fatturato consolidato (14,8% sul brand Repubblica) ed i prodotti digitali delle diverse testate del Gruppo hanno raggiunto a fine settembre 2019 i 126 mila abbonati.

I ricavi consolidati, pari a 441,5 milioni di euro, hanno registrato una flessione del 6,0% rispetto ai primi nove mesi del 2018. I ricavi derivanti dalle attività digitali rappresentano complessivamente il 12,0% del fatturato consolidato (14,8% sul brand Repubblica) ed i prodotti digitali delle diverse testate del Gruppo hanno raggiunto a fine settembre 2019 i 126 mila abbonati.

I ricavi diffusionali, pari a 205,2 milioni di euro, sono diminuiti del 4,8% rispetto a quelli del corrispondente periodo dell’esercizio precedente, in un mercato che, come sopra riportato, ha registrato una riduzione dell’8,2% delle vendite dei quotidiani in edicola e abbonamento. I ricavi pubblicitari, pari a 206,4 milioni di euro, sono risultati in calo del 7,0% rispetto ai primi nove mesi del 2018.

I ricavi diffusionali, pari a 205,2 milioni di euro, sono diminuiti del 4,8% rispetto a quelli del corrispondente periodo dell’esercizio precedente, in un mercato che, come sopra riportato, ha registrato una riduzione dell’8,2% delle vendite dei quotidiani in edicola e abbonamento. I ricavi pubblicitari, pari a 206,4 milioni di euro, sono risultati in calo del 7,0% rispetto ai primi nove mesi del 2018.

I costi, inclusi gli ammortamenti, sono inferiori del 5,2% rispetto ai primi nove mesi del 2018; sono diminuiti sia i costi del personale (-6,2%) che gli altri costi (-4,5%). Va, peraltro, evidenziato che tali riduzioni riflettono solo parzialmente gli effetti della ristrutturazione relativa alla redazione de la Repubblica (avviata operativamente nel mese di marzo) e della chiusura di due ulteriori stabilimenti di stampa (da aprile).

I costi, inclusi gli ammortamenti, sono inferiori del 5,2% rispetto ai primi nove mesi del 2018; sono diminuiti sia i costi del personale (-6,2%) che gli altri costi (-4,5%). Va, peraltro, evidenziato che tali riduzioni riflettono solo parzialmente gli effetti della ristrutturazione relativa alla redazione de la Repubblica (avviata operativamente nel mese di marzo) e della chiusura di due ulteriori stabilimenti di stampa (da aprile).

Il margine operativo lordo rettificato ammonta a 35,9 milioni di euro; prima dell’applicazione dell’Ifrs 16 sarebbe stato pari a 25,1 milioni di euro che si confronta con i 31,6 milioni dei primi nove mesi del 2018. Il margine operativo lordo è stato pari a 31,1 milioni (20,2 milioni al netto degli impatti dell’Ifrs 16), includendo oneri per ristrutturazioni per complessivi 4,9 milioni derivanti principalmente dalle ulteriori razionalizzazioni dell’assetto industriale e delle strutture commerciali della concessionaria di pubblicità del Gruppo.

Il margine operativo lordo rettificato ammonta a 35,9 milioni di euro; prima dell’applicazione dell’Ifrs 16 sarebbe stato pari a 25,1 milioni di euro che si confronta con i 31,6 milioni dei primi nove mesi del 2018. Il margine operativo lordo è stato pari a 31,1 milioni (20,2 milioni al netto degli impatti dell’Ifrs 16), includendo oneri per ristrutturazioni per complessivi 4,9 milioni derivanti principalmente dalle ulteriori razionalizzazioni dell’assetto industriale e delle strutture commerciali della concessionaria di pubblicità del Gruppo.

Il risultato operativo rettificato, escludendo gli oneri di ristrutturazione di cui sopra, ammonta a 12 milioni (11,5 prima dell’applicazione dell’Ifrs 16) rispetto ai 17,5 milioni dei primi nove mesi del 2018. Il risultato operativo è stato pari a 7,1 milioni (6,7 milioni al netto degli impatti dell’Ifrs 16).

Il risultato operativo rettificato, escludendo gli oneri di ristrutturazione di cui sopra, ammonta a 12 milioni (11,5 prima dell’applicazione dell’Ifrs 16) rispetto ai 17,5 milioni dei primi nove mesi del 2018. Il risultato operativo è stato pari a 7,1 milioni (6,7 milioni al netto degli impatti dell’Ifrs 16).

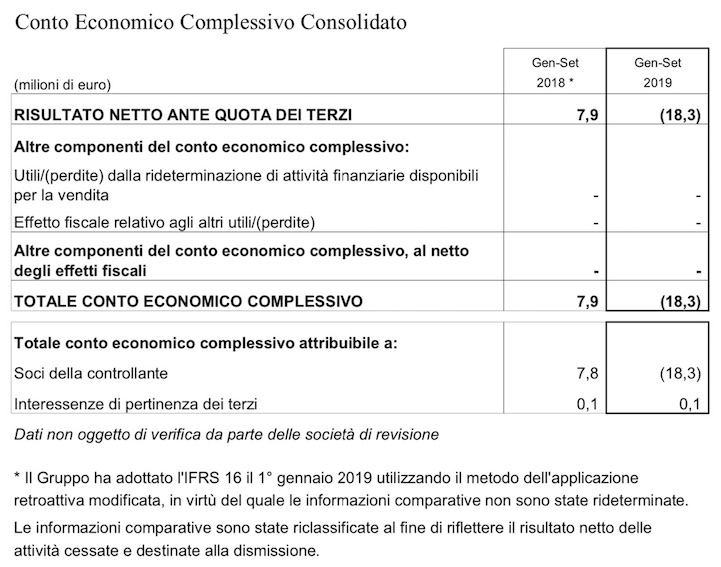

Il risultato netto consolidato registra una perdita di 18,3 milioni (-17,3 milioni escludendo gli effetti dell’Ifrs 16) recependo gli effetti della cessione di Persidera (-16,9 milioni) e oneri per ristrutturazioni con impatto sul risultato netto pari a 3,7 milioni. Al netto di tali effetti il risultato netto consolidato è positivo per 2,2 milioni; i primi nove mesi del 2018 si erano chiusi con un utile netto consolidato di 7,8 milioni.

Il risultato netto consolidato registra una perdita di 18,3 milioni (-17,3 milioni escludendo gli effetti dell’Ifrs 16) recependo gli effetti della cessione di Persidera (-16,9 milioni) e oneri per ristrutturazioni con impatto sul risultato netto pari a 3,7 milioni. Al netto di tali effetti il risultato netto consolidato è positivo per 2,2 milioni; i primi nove mesi del 2018 si erano chiusi con un utile netto consolidato di 7,8 milioni.

In particolare, il 5 giugno scorso, la capogruppo Gedi Gruppo Editoriale spa, d’intesa con Tim spa, altra parte venditrice, ha sottoscritto un accordo vincolante con F21 e Ei Towers per la cessione della propria partecipazione del 30% nella società Persidera, asset non core del Gruppo. L’intesa prevede un corrispettivo per Gedi pari a 74,5 milioni, da cui verranno detratti al closing i dividendi distribuiti nel corso del 2019 (pari a 4,3 milioni incassati nel mese di aprile) ed a cui saranno aggiunti gli interessi maturati dal 1° agosto fino alla data del closing.

In particolare, il 5 giugno scorso, la capogruppo Gedi Gruppo Editoriale spa, d’intesa con Tim spa, altra parte venditrice, ha sottoscritto un accordo vincolante con F21 e Ei Towers per la cessione della propria partecipazione del 30% nella società Persidera, asset non core del Gruppo. L’intesa prevede un corrispettivo per Gedi pari a 74,5 milioni, da cui verranno detratti al closing i dividendi distribuiti nel corso del 2019 (pari a 4,3 milioni incassati nel mese di aprile) ed a cui saranno aggiunti gli interessi maturati dal 1° agosto fino alla data del closing.

Il risultato netto include, pertanto, la svalutazione del valore della partecipazione di 16,9 milioni, effettuata al fine di adeguare il valore contabile al prezzo di cessione, incrementata di 0,4 milioni relativi ai costi di vendita (cost to sell) e diminuita di 0,4 milioni relativi agli interessi maturati dal 1° agosto sul corrispettivo.

L’indebitamento finanziario netto al 30 settembre 2019 prima dell’applicazione del nuovo principio contabile Ifrs 16 ammonta a 118,4 milioni, in aumento rispetto ai 103,2 milioni di fine 2018 principalmente per effetto di 25,6 milioni di pagamenti relativi ai piani di riorganizzazione in corso.

L’indebitamento finanziario netto al 30 settembre 2019 prima dell’applicazione del nuovo principio contabile Ifrs 16 ammonta a 118,4 milioni, in aumento rispetto ai 103,2 milioni di fine 2018 principalmente per effetto di 25,6 milioni di pagamenti relativi ai piani di riorganizzazione in corso.

L’applicazione dell’Ifrs 16 ha comportato la rilevazione al 30 settembre 2019 di debiti finanziari per leasing e diritti d’uso pari a 58,6 milioni e pertanto l’indebitamento finanziario netto post Ifrs 16 ammonta a 177 milioni.

Il 9 aprile scorso la società ha interamente rimborsato a scadenza il prestito obbligazionario convertibile del valore di 100 milioni, utilizzando in parte la linea di credito revolving sottoscritta nell’aprile del 2018.

L’organico del Gruppo, inclusi i contratti a termine, ammontava a fine settembre 2019 a 2.241 dipendenti in riduzione di 118 unità rispetto al 31 dicembre 2018; l’organico medio del periodo è stato inferiore del 6,3% rispetto ai primi nove mesi dell’anno precedente.

L’organico del Gruppo, inclusi i contratti a termine, ammontava a fine settembre 2019 a 2.241 dipendenti in riduzione di 118 unità rispetto al 31 dicembre 2018; l’organico medio del periodo è stato inferiore del 6,3% rispetto ai primi nove mesi dell’anno precedente.

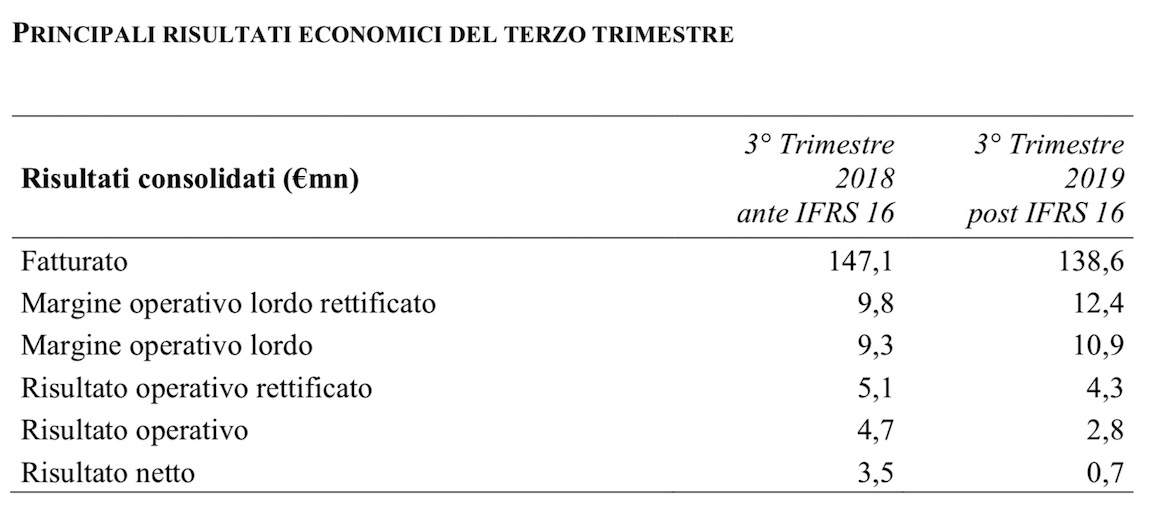

L’andamento del terzo trimestre, come già il secondo, mostra un miglioramento rispetto alle linee di tendenza riscontrate nei primi mesi dell’esercizio.

Nel periodo luglio-settembre si è registrato un calo del fatturato totale del 5,8%, sostanzialmente in linea con quello che ha caratterizzato il primo semestre dell’anno (-6,1%) ma con andamenti non omogenei tra le diverse componenti: la contrazione della raccolta pubblicitaria (-5,9%) e dei ricavi diffusionali (-4,0%) è stata inferiore a quella dei mesi precedenti (-7,4% e -5,2% rispettivamente nel primo semestre) mentre più significativa è stata la riduzione dei ricavi dei prodotti opzionali e diversi (-17,5%) per effetto di un diverso calendario delle attività.

L’andamento dei costi totali, inclusi i proventi/(oneri) operativi, mostra un calo del 5,4% rispetto al corrispondente periodo del 2018 ed è in linea con la riduzione ottenuta nei primi mesi dell’anno (4,7%).

L’andamento dei costi totali, inclusi i proventi/(oneri) operativi, mostra un calo del 5,4% rispetto al corrispondente periodo del 2018 ed è in linea con la riduzione ottenuta nei primi mesi dell’anno (4,7%).

Il risultato operativo rettificato è pari a 4,3 milioni, mostrando una riduzione rispetto al terzo trimestre del 2018 (-15,9%) decisamente più contenuta rispetto a quella riscontrata sul primo semestre (- 38,5%); il risultato netto consolidato ammonta a 0,7 milioni (3,5 milioni nel corrispondente periodo del 2018).

Non si sono verificati eventi di rilievo successivamente alla chiusura dei primi nove mesi dell’anno. I risultati del secondo e terzo trimestre, che sono sostanzialmente in linea con il corrispondente periodo dell’esercizio precedente (-1 milione), mostrano un andamento sensibilmente migliore rispetto ai primi mesi dell’anno.

In merito alle prospettive dell’esercizio 2019, non si intravedono evoluzioni di mercato significativamente diverse da quelle che hanno interessato i primi nove mesi.

Per il quarto trimestre Gedi si attende di registrare ulteriori effetti dalle misure attuate: il rilancio del quotidiano la Repubblica e la ristrutturazione redazionale, la razionalizzazione conseguente alla chiusura di due ulteriori stabilimenti di stampa, la riorganizzazione di Gedi News Network e le conseguenti ulteriori opportunità di efficienze e sinergie, lo sviluppo delle piattaforme tecnologiche con particolare riferimento a Crm e sistemi editoriali.

Si può pertanto prevedere che, in assenza di eventi allo stato imprevedibili, il Gruppo registrerà a fine anno un risultato positivo, escludendo l’impatto della cessione di Persidera e di eventuali altre componenti non ordinarie. (giornalistitalia.it)

CONVENZIONI

CONVENZIONI